Вітаю, колеги.

Знову йде цілеспрямована атака від пана Гетьманцева та “асоціацій” на ринок телекому України

Оскільки ринок телекому в Україні сформувався давно і, на мій погляд, всі провайдери вже навчились існувати та працювати поряд, нас зацікавило, чому саме зараз ТОП4 гравці ринку дуже скоординовано почали дуже сильно атакувати невеликий та середній бізнес? Що саме стало причиною? Бо якщо дивитися прес-релізи мобільних операторів та УТК – в них все дуже і дуже добре: сотні мільйонів доларів інвестицій, тисячі кілометрів прокладених оптоволоконних ліній.

Тому, знову звернемось до відкритих джерел, які будь хто може відкрити та перевірити та порівняємо ТОП4 (Київстар, Укртелеком, ДатаГрупп-Воля, Водафон (ПрАТ “ВФ Україна, ПрАТ “Фарлеп-Інвест”, ТОВ “Фрінет”) з всіма іншими ТОВ та ФОП, що здійснюють діяльність в Україні.

Для ефективного аналізу ринок Інтернет сегментуємо на декілька сегментів:

– м. Київ

– Міста більше 100 тисяч населення(без Київа)

– Міста менше 100 тисяч населення

– Сільська місцевість

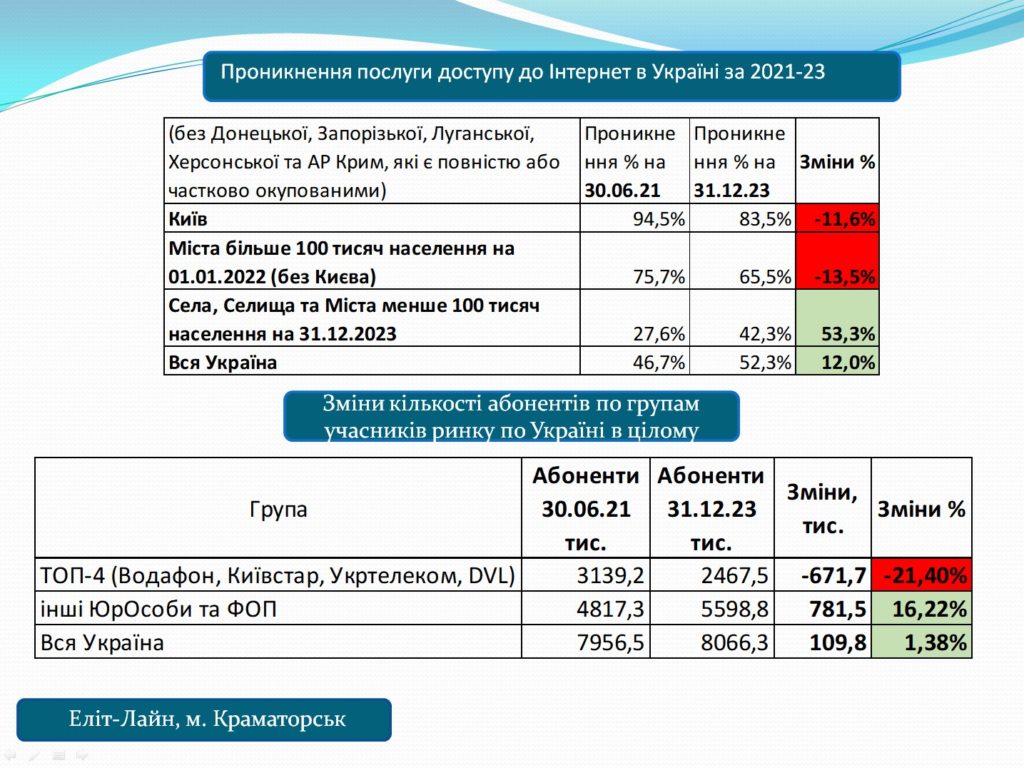

Також треба враховувати, що з початкової дати нашого дослідження 30.06.2021 значно збільшилася територія України, яка була окупована Росією. Зміни сталися на територіях Донецької, Запорізької, Луганської та Херсонської областей. Тому при розрахунку проникнення послуги доступу до Інтернет Донецьку, Запорозьку, Луганську та Херсонські області будуть виключені з розрахунку.

При розрахунку загальних абсолютних і відносних показників будуть враховані дані по всіх регіонах представлених у звітності за формою 1-Т та даних з Укрстат.

Поринемо в цифри:

Зміни по кількості абонентів фіксованого інтернету в Україні за період 30.06.2021 по 31.12.2023:

м. Київ: падіння з 936,8 тис. до 828,2 тис. (-12%)

Міста з населенням більше 100 тис. (станом на 01.01.2022) – падіння з 3,38 млн. до 2,92 млн (-14%)

Села, Селища та Міста з населенням менше 100 тис (станом на 31.12.2023) – зростання з 2,62 млн до 4.02 млн (+53%)

Причинами зниження кількості абонентів в Києві та великих містах є відтік населення з України внаслідок російського вторгнення, повернення в рідні невеликі міста та села внаслідок економічної кризи та міграція з міркувань особистої безпеки, а також проблеми з електроенергією та фактично з низькою доступністю енергонезалежного інтернету за технологією PON в житлових масивах багатоповерхової забудови.

Причини зростання кількості абонентів в селах, селищах та містах менше 100 тисяч населення пов’язано зі скороченням цифрового розриву в наслідок розгортанням нових мереж побудованих переважно за технологією PON, притоком великої кількості ВПЛ, поверненням в рідні невеликі міста та села внаслідок економічної кризи та міграція з міркувань особистої безпеки з великих міст, особливо враховуючи доступність енергонезалежного інтернету за технологією PON.

Розберемо більш детально по кожному сегменту (подробиці у картинках в прикріплених файлах):

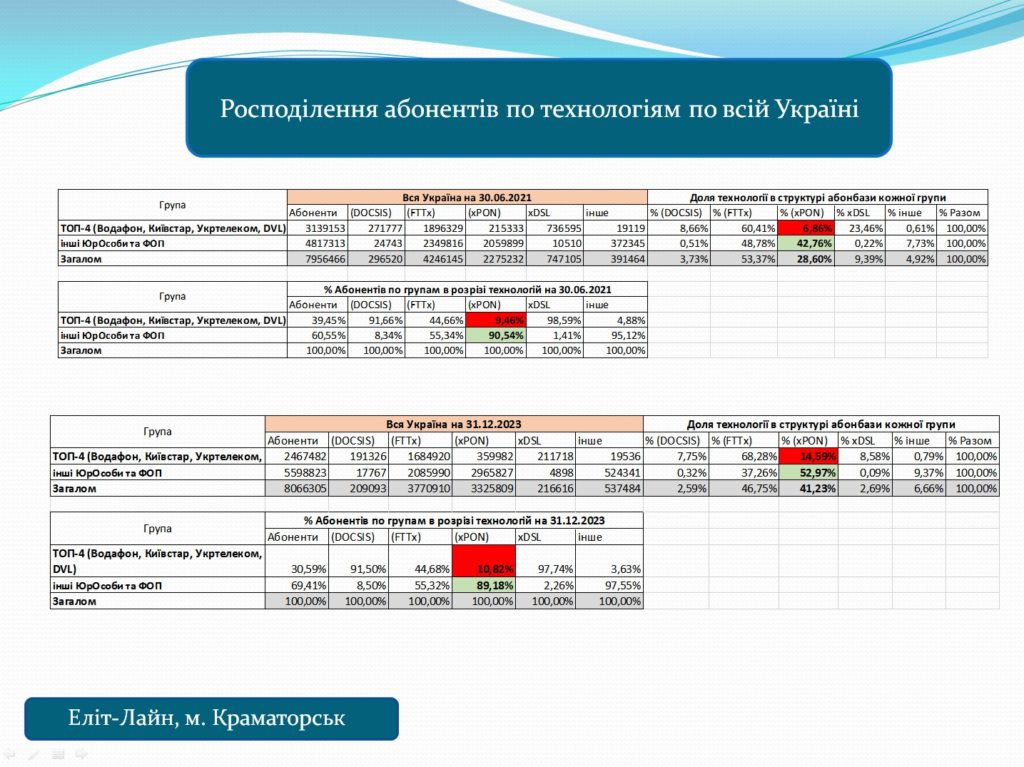

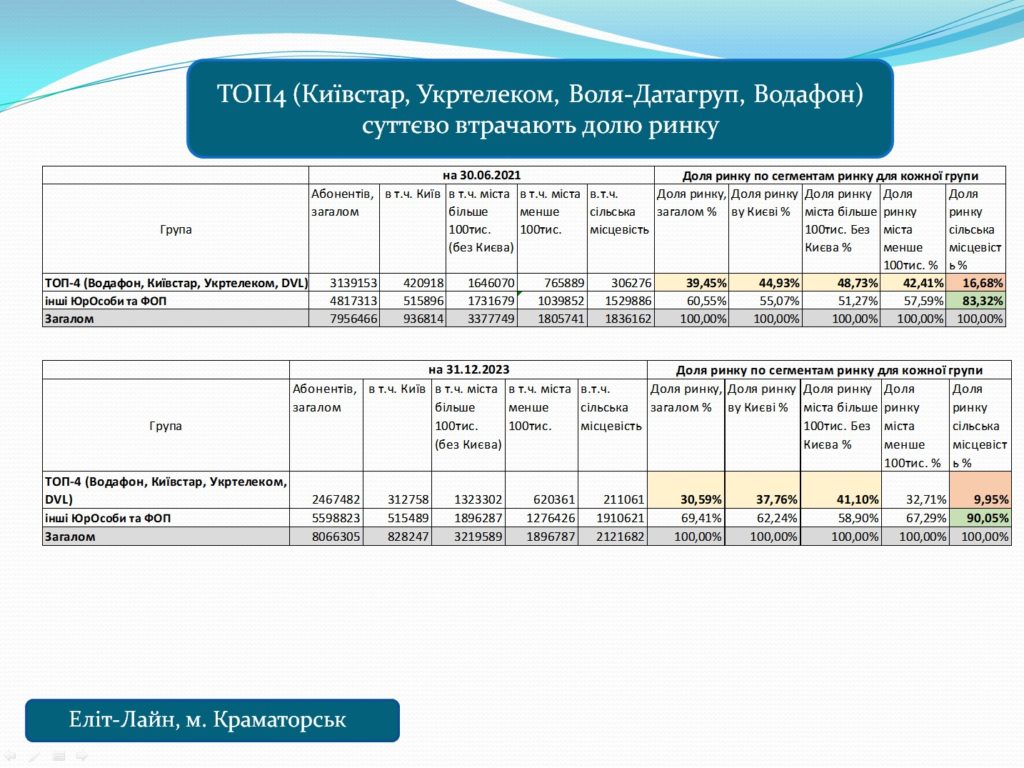

Зміни кількості абонентів по групам учасників ринку по Україні в цілому з 30.06.2021 по 31.12.2023:

ТОП-4 (Водафон, Київстар, Укртелеком, Воля-Дата)- падіння на 671,7 тис абонентів (-21,4%)

інші Юр.Особи та ФОП – зростання на 781,5 тис абонентів (+16,22%)

Загалом по Україні – зростання на 109,8 тис абонентів (+1,38%)

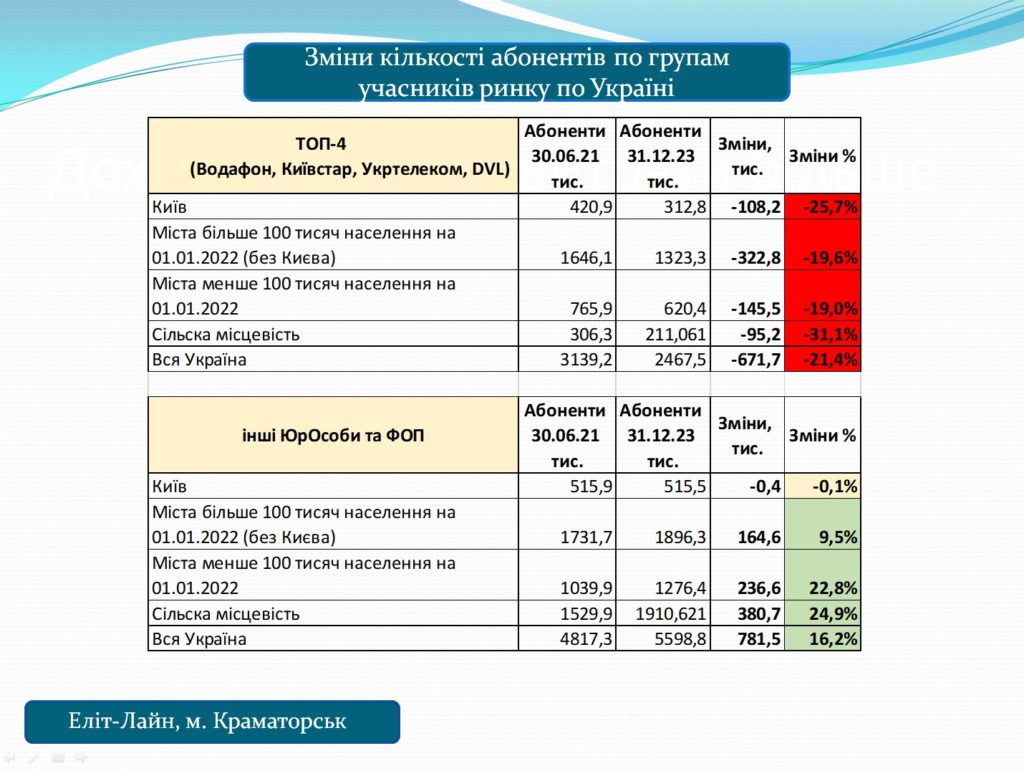

Більш детально по сегментам (Київ, міста більше 100 тис населення, міста до 100 тис. населення та селища):

Київ. Значне падіння на -25,7% у ТОП-4 та дуже невелике на -0,1% інших ЮрОсоб та ФОП. Фактично на ТОП-4 приходиться все падіння абонбази в сегменті, в той час як малим та середнім провайдерам вдалося зберегти свою абонбазу.

Міста більше 100 тисяч населення. Значне падіння на -19,6% у ТОП-4 та зростання на +9,5% інших ЮрОсоб та ФОП. Суттєво вплинув значний відтік населення з прифронтових міст Краматорськ, Херсон, Харків, Суми, Запоріжжя. Втрата абонбази в окупованих містах Маріуполь, Мелітополь, Бердянськ.

Села, Селища та Міста менше 100 тисяч населення. Значне падіння на -19,0% в містах менше 100 тисяч та на 31,1% в сільській місцевості у групи ТОП-4 та значне зростання на +22,8% в містах менше 100 тисяч та +24,9% в сільській місцевості у групи інші ЮрОсоби та ФОП. Фактично групу ТОП-4 приходиться все падіння абонбази в сегменті, в той час як малим провайдерам вдалося суттєво наростити свою абонбазу.

На наш погляд, фактори падіння групи ТОП-4 такі:

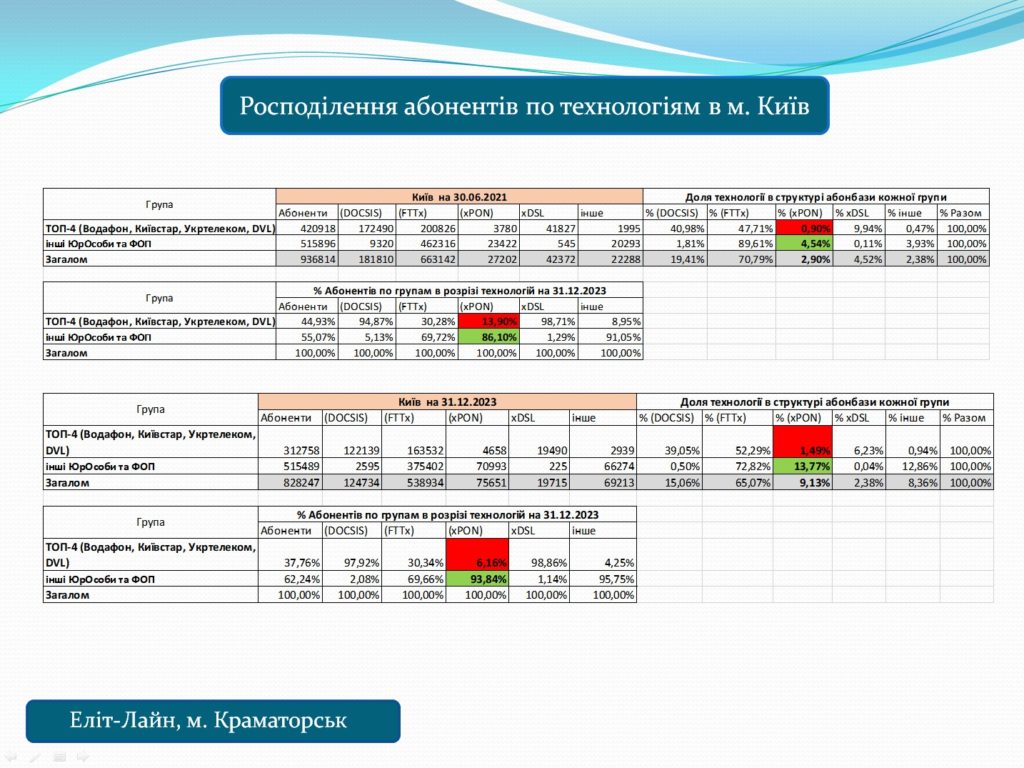

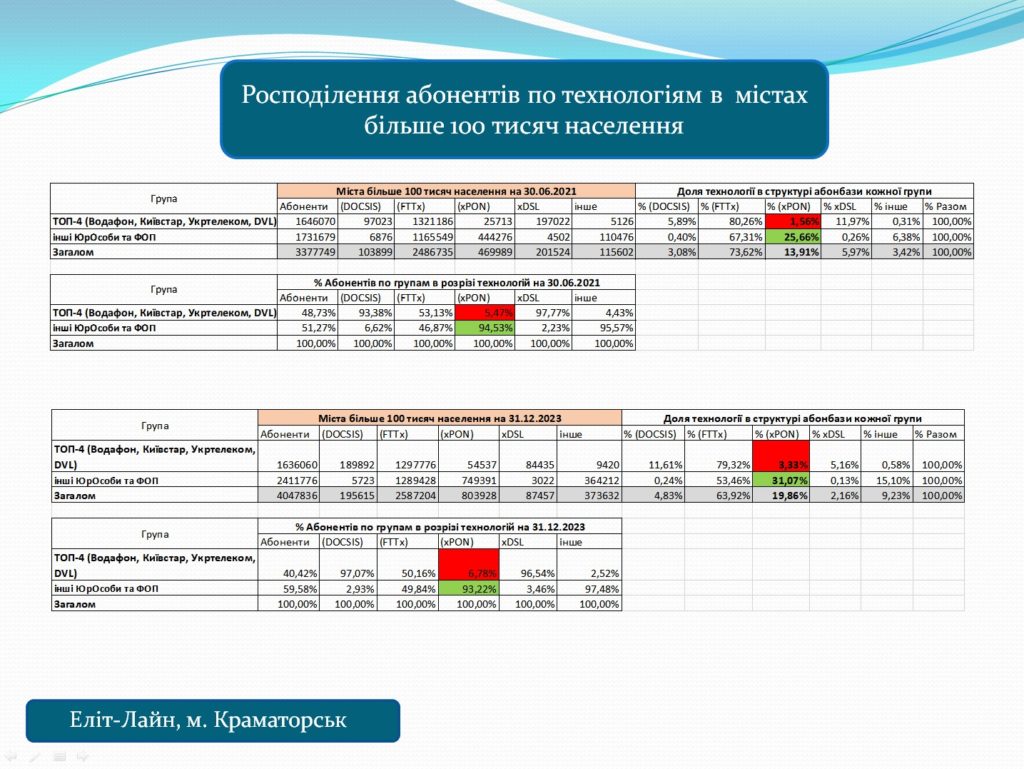

– Неспроможність забезпечити стабільну роботу інтернету під час блекаутів, внаслідок використання застарілих (Docsis, xDSL) та енергозалежних технологій

– Відсутність модернізації мереж, низькі інвестиції в будівництво PON мереж (0,9% абонентів на PON на 30.06.21 і 1,5% на 31.12.23) дуже повільне встановлення високоємних та швидко зарядних акумуляторів і генераторів

– Стратегічні помилки менеджменту, низька швидкість реакції

– Великі мережі – великі проблеми і на їх вирішення потрібно більше часу

– Хакерські атаки

Фактори збереження абонбази групою інші ЮрОсоби та ФОП:

– Розгортання PON мереж збільшило долю абонентів на PON з 4,5% до 13,8% у м. Київ, з 25,7% до 31,8%.у містах більше 100 тис. населення, PON з 62% до 70% у селах, селищах та містах менше 100 тис.

– Масове встановлення високоємних та швидко зарядних акумуляторів та генераторів

– Близькість з абонентами, швидке вирішення проблем

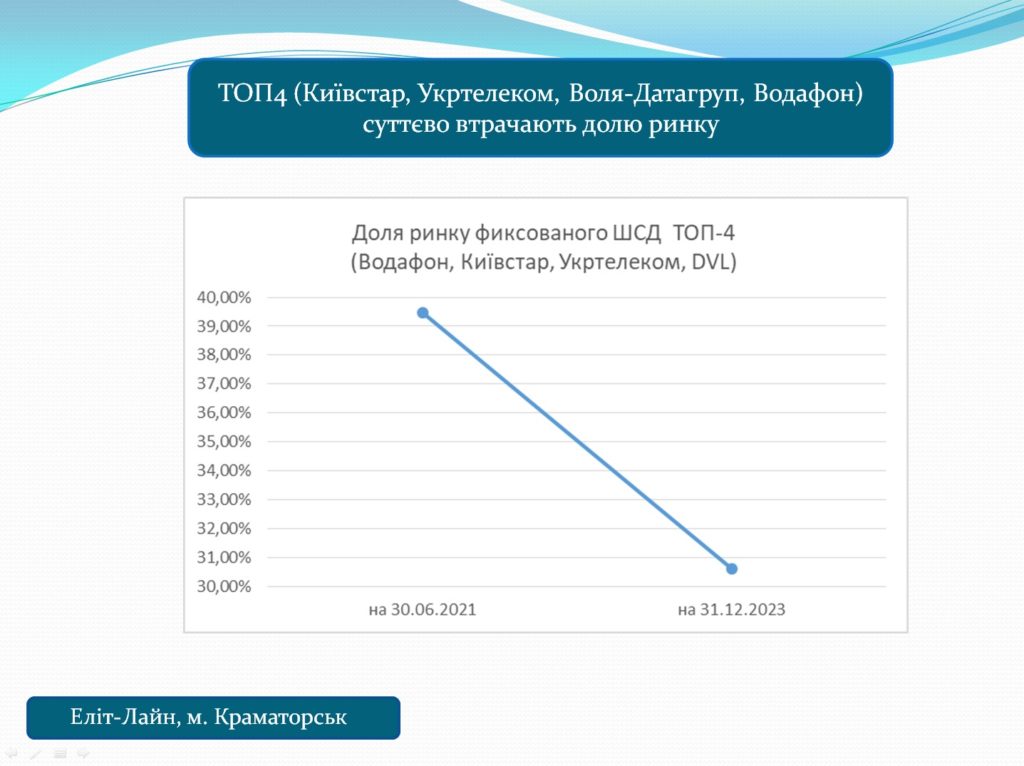

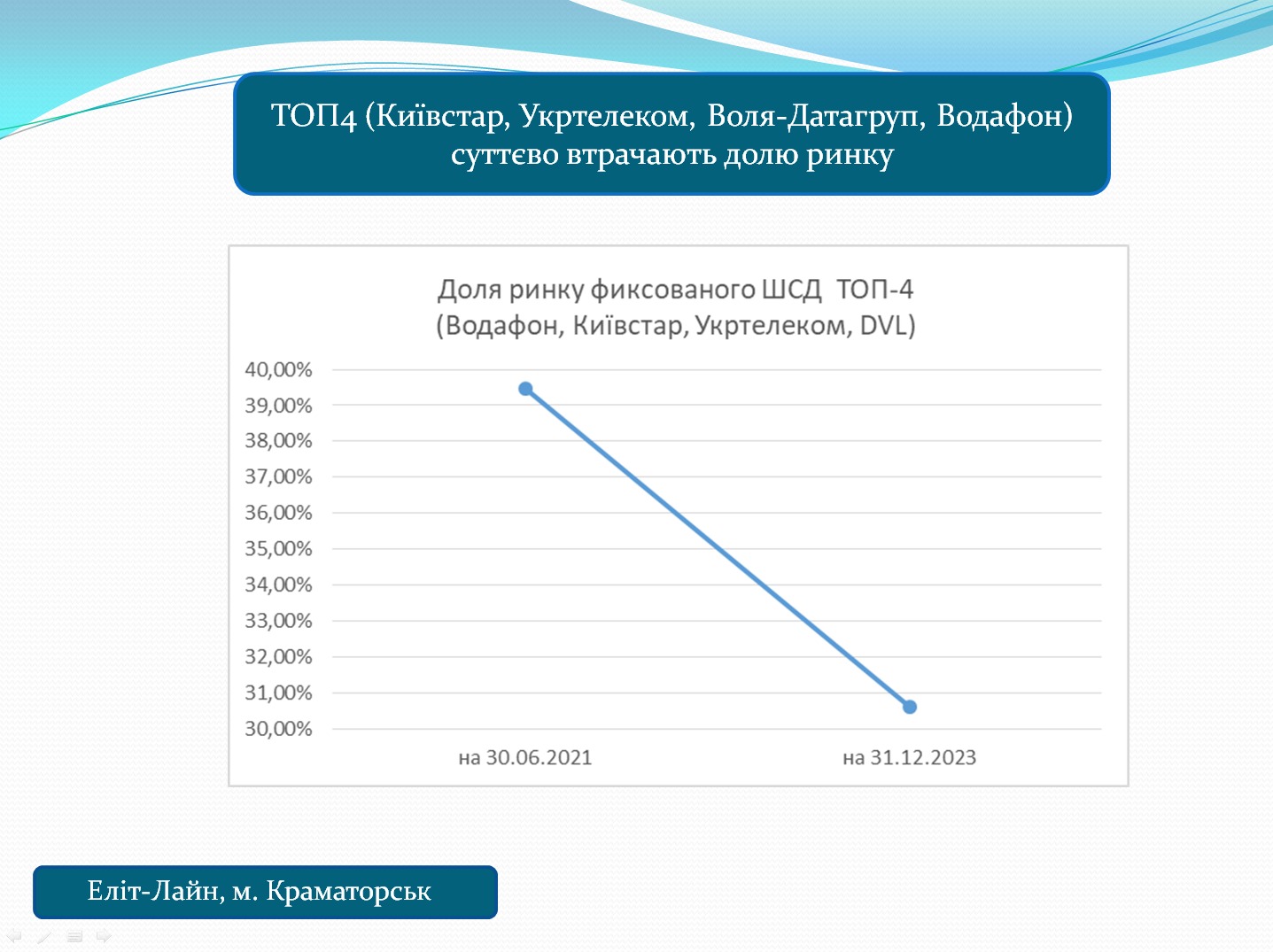

Доля ринку, тренди.

В період с 30.06.2021 по 31.12.2023 спостерігається чітка тенденція на скорочення долі ринку групи ТОП-4 провайдерів с 39,45% до 30,6% від загального об’єму ринку, пов’язана фактично з низькими інвестиціями та значним запізненням у розгортанні мереж найбільш сучасної технології доступу PON (Укртелеком спочатку за 10 років втратив 1,2 мільйони абонентів(-71%), перш ніж прискорено почав будувати PON мережі, щоб зберегти залишок абонентів), недостатніми інвестиціями в енергонезалежні технології та обладнання з одночасним використанням морально застарілих технологій.

Чому менеджери ТОП компаній та різні «експерти» останнім часом чи не в кожному інтерв’ю кажуть, що компанії на спрощеній системі ухиляються від сплати податків?

Причин, на наш погляд, декілька.

1. Великі провайдери на ринку доступу до Інтернет Київстар, Воля та Датагруп, Водафон (Фрінет, Фарлеп-Інвест, ВФ Україна), крім Укртелекому, який історично мав покриття по всій країні, сфокусувалися на сегменті багатоквартирних будинків в переважно в крупних та середніх містах України з компактними житловими масивами, що на паперах давало можливість покрити досить велику кількість домогосподарств за відносно невеликий кошторис, швидко досягти високого проникнення та мати гарну окупність.

Під час розгортання мереж в період 2004-2015 роки використовували різні технології:

1) Воля – Docsis (на мережах КТВ) та Ethernet

2) Укртелеком – ADSL (на мережах фіксованого телефонного зв’язку)

3) Датагруп – ADSL, Ethernet, радіодоступ

4) Київстар – Ethernet

Для прискорення розгортання мереж великі компанії брали великі кредити розміром в десятки та сотні мільйонів доларів. Та девальвації 2008 та 2014-15 років, а також одночасне здешевлення, в умовах жорсткої конкуренції, телекомунікаційних послуг привели до сильного економічного удару по великим гравцям. Економічні удари були сильними, але не критичними. Їх наслідками стало гальмування розширення мереж великих гравців, більш зважена політика по новим проектам, виважені розрахунки та максимальне скорочення витрат.

2. Поява нової масової технології доступу xPON. Перші комерційні мережі почали будувати в 2012-2013, а масове будівництво пасивних оптичних мереж почалося з 2015 року, коли ціни на обладнання та матеріали для ПОН мереж почали сильно дешевшати. Це дало можливість отримати доступ до величезного сегменту приватних будинків та малоповерхових будинків з кількістю квартир менше 40 по всій країні, де була вже сформована велика потреба в якісному швидкому доступі до Інтернет. В цифрах це виглядало, що завдяки технології xPON при розбудові мереж 8,5-9 млн. домогосподарств (6,5 млн. приватних будинків + 2-2,5 млн квартир в багатоквартирних будинках, більше 50% від їх загальної кількості) мали змогу підключити високошвидкісний Інтернет.

Фактично з появою xPON виник новий ринок, за обсягом абонентів, рівний вже існуючому, який великі гравці фактично проґавили. Пасивність великих гравців в новому сегменті привела до появи великої кількості як нових провайдерів, що побачили відкриті можливості, так і відкрило друге дихання для багатьох середніх та малих провайдерів, які знаходились під тиском великих гравців в багатоповерховому сегменті.

Російське вторгнення спричинило масову міграцію, втрату мереж внаслідок окупації, удари по енергетичній інфраструктурі загострили технологічну відсталість і неготовність великих провайдерів до ризикованих економічних інвестицій в розвиток мереж в умовах економічної нестабільності. А малий та середній бізнес, більш схильний до ризику, скористався створеними в кризовий час можливостями, збудувавши нові сучасні енергонезалежні мережі PON збільшивши власну абонбазу на 781 тисячу абонентів ,в той час як абонентів PON в них стало більше на 906 тис.

Великі провайдери збільшили кількість PON лише на 145 тисяч абонентів, втративши 672 тисячі абонентів .

І тут також постає питання, хто реально інвестував більше у нові технології, енергонезалежність та стійкість мереж.

Згідно паперів-звітів, 75% відсотків інвестицій робили провайдери ТОП-4 у яких гарно налагоджена робота фінансових відділів, але фактичного результату це не дало, а значні проблеми з існуючими мережами та мала кількість побудованих нових мереж є.

За фактом. Малі та середні провайдери забезпечили весь позитивний результат в галузі, що значно пом’якшило наслідки кризи. Так як серед малих та середніх провайдерів багато використовують спрощену систему оподаткування, де не треба вести повноцінно фінансову звітність за стандартами МСФО та рахувати капітальні та операційні витрати, амортизацію та інше, то їм складно виділяти обсяги інвестицій та заповнювати зростаючу кількість звітів. Але реальні інвестиції в нові мережі та стійкість мереж є за фактами.

Що краще для ринку, галузі та країни: «паперові інвестиції та відсутність результату» чи «реальні інвестиції, які підкріплені позитивними результатами роботи»?

Наразі в умовах неподоланої енергетичної кризи великі провайдери продовжують втрачати абонбазу, але прискорення будівництва нових енергонезалежних мереж поки не відбувається(за винятком Укртелеком), що продовжує тенденцію зменшення долі ринку і доходів групи ТОП-4.

В таких умовах великим провайдерам без зміни стратегічного курсу залишаються маніпуляції з ринком та ЗМІ, «очорнення» конкурентів, лобіювання використання важелів адміністративного ресурсу та законодавчого тиску.